Dlhodobé štatistiky výnosov? Sú vyššie, ako budú vaše

Ak by ste dnes začali dlhodobo a pravidelne investovať, aký výnos by ste realisticky mohli očakávať?

Pokiaľ by vaše úspory smerovali počas celého obdobia len na akciový trh, pravdepodobne by sa vám vybavili historické štatistiky. Podľa nich rastú ceny akcií priemerným tempom od 8 do 10 % ročne, v závislosti od obdobia, za ktoré je výnosové percento počítané.

Znamená to, že takémuto zhodnoteniu by sa mohli tešiť aj vaše úspory? Odpoveď vás možno prekvapí.

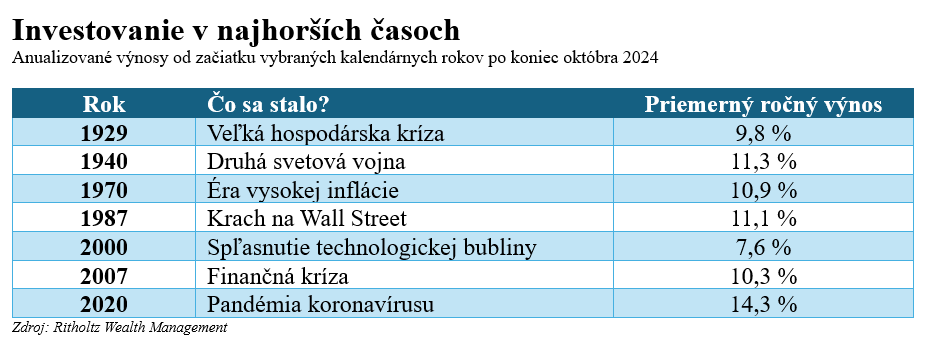

Dôvodom nie je spochybňovanie historických údajov či matematické žonglovanie s percentami. Reč čísel je jednoznačná: akciové trhy patria medzi najlepších spojencov dlhodobých investorov. Bez ohľadu na to, kedy s investovaním začali – či na začiatku ohromného rastového trendu, alebo krátko pred takou katastrofou, akou bol napríklad Čierny pondelok (1987), spľasnutie internetovej bubliny (2000) alebo prepuknutie globálnej finančnej krízy (2007).

Aj tí najväčší smoliari, ktorí v histórii začali investovať v tom najnevhodnejšom čase, by podľa historických štatistík dosiahli vo väčšine prípadov na dvojciferné výnosy. Výpočet jednotlivých percent je korektný, no presné čísla vytvárajú nerealistickú ilúziu.

Percento z jedinej investície – z prvej

Prvým dôvodom je korektná interpretácia toho, čo dlhodobé štatistiky vyjadrujú. Od začiatku roka 1987, v ktorom akciové trhy zažili najväčší percentuálny prepad počas jediného dňa, síce trhy pridali v priemere každý rok viac ako 11 %, no z takéhoto percenta sa môžu tešiť (čisto hypoteticky) len tí, ktorí investovali iba jediný raz – presne na začiatku roku 1987.

Väčšina investorov však neinvestuje jednorazovo. Kto sa chce stať finančne slobodným alebo si zabezpečiť primeraný dôchodok, neinvestuje len jeden jediný raz a počas nasledujúcich rokov sa svojej investície ani nedotkne. Realite bližší scenár je taký, že investície sa opakujú pravidelne, každý mesiac, obvykle aj desiatky rokov.

Dlhodobá tendencia akciového trhu rásť znamená, že väčšina úspor bude investovaná v časoch, keď ceny akcií budú vyššie ako na samom začiatku. Tieto peniaze tak zarobia menej, ako keby boli investované v jednom okamihu, na samom začiatku.

Nejde o „poruchu“ pravidelného investovania, je to jeho zabudovaná charakteristika.

Čím neskôr, tým drahšie

Druhým dôvodom, pre ktorý sú dlhodobé výnosové percentá skreslené, je samotný priebeh pravidelného investovania.

Povedzme, že svoje osobné financie máte nastavené podľa ideálnych mier a dokážete pätinu svojich príjmov investovať do budovania dlhodobých aktív. Pre niekoho to môžu byť dve, pre iného štyri stovky, konkrétne číslo nie je dôležité.

Skúste si teraz predstaviť, čo budete ako dlhodobí investori robiť o takých 15-20 rokov? Investovať budete aj naďalej, no už nie také sumy ako dnes. To, čo investujete dnes, vám síce môže pripadať ako značná časť vášho príjmu, no v budúcnosti to bude len jeho malý zlomok. Zásluhu na tom bude mať inflácia aj nárast príjmu. Pokiaľ zotrváte na svojej investičnej ceste, na svoj investičný účet budete posielať skôr tisícku mesačne, nie dve-tri stovky eur ako dnes.

Na akciových trhoch, ktoré dlhodobo rastú, to znamená, že väčšie sumy peňazí budete investovať pri vyšších cenách ako v čase prvej investície. Ak vašou stratégiou bude pravidelné nakupovanie indexových ETF fondov, zvyšovať sa bude aj priemerná cena ich nákupu. Čím rýchlejšie bude pravidelne investovaná suma narastať, tým výraznejšie bude aj zvyšovanie priemernej ceny čohokoľvek, do čoho by ste počas budovania investičného portfólia investovali.

Náklady emočného rozhodovania

Postupné zvyšovanie priemernej ceny investícií je objektívny faktor, ku ktorému dochádza v čase, ktorý vytvára rozdiel medzi dlhodobými štatistikami a výsledkami dlhodobého investovania. Kto nemá možnosť investovať jednorazovo vysokú sumu hneď na začiatku a schopnosť nesiahnuť na takúto investíciu celé roky, bez ohľadu na to, čo sa s ňou deje, by mal byť schopný akceptovať ho.

V reálnom živote to však také jednoduché nie je.

Investori sú predovšetkým ľudské bytosti a ich rozhodnutia nie sú poháňané len pragmatickým plánovaním, ale majú aj emočný rozmer. Ten je pre konečnú bilanciu dlhodobej investície najdôležitejší.

Pravidelné investovanie stojí na predpoklade, že investori budú opakovane vkladať svoje úspory do investícií bez ohľadu na to, čo sa na trhoch bude diať. Nenechajú sa vyrušiť prudkými prepadmi, ani rok-dva trvajúcimi poklesmi.

Realita? Obvykle býva úplne iná.

Ceny akcií môžu mať dlhodobo rastúci trend, no ten je z času na čas prerušovaný poklesmi. Niekedy sú nevýrazné a trvajú krátko, inokedy boli viac a majú aj dlhšiu životnosť. Paradoxne, práve takéto obdobia rozhodujú o celkovej výnosnosti dlhodobých investícií. Najziskovejšie dni na trhoch prichádzajú obvykle krátko po najdesivejších prepadoch. K nim dochádza v časoch, keď je chuť skončiť s investovaním na extrémne vysokej úrovni.

Toto sú obdobia, v ktorých investori najčastejšie robia fatálne chyby. Buď prestanú investovať úplne, alebo sa rozhodnú vyčkať na „lepšie časy“. Vzdajú sa možnosti byť na trhu počas jeho najlepších dní. Tých, ktoré môžu rozhodnúť o tom, či roky budovaná investícia bude v konečnom súčte ziskovou radosťou alebo stratovým sklamaním.