Muž, ktorý zbohatol bez práce

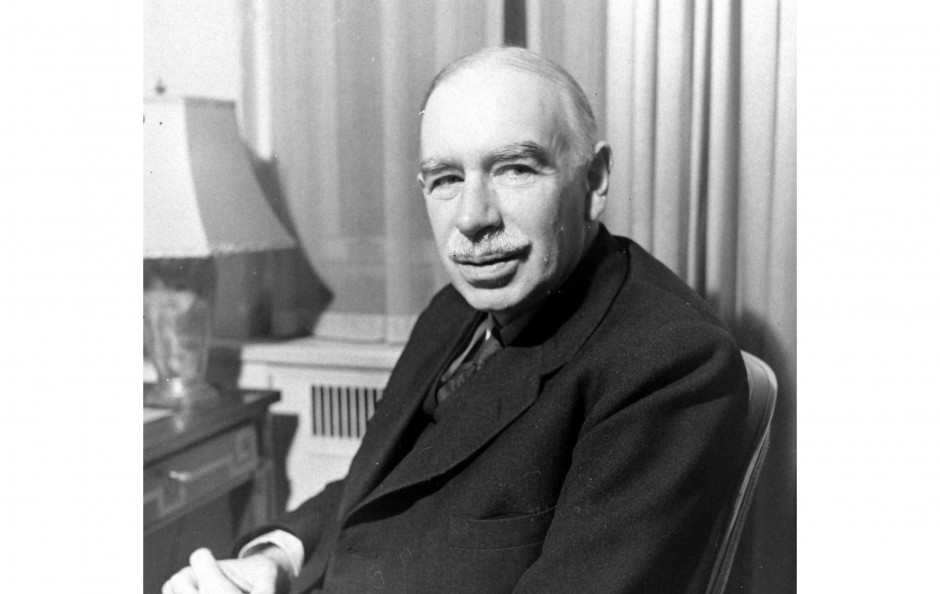

Finančná kríza výrazne pošramotila povesť mnohým ekonómom. Meno jedného však vyniesla nad všetky ostatné. Teória, ktorá nesie jeho podpis, sa stala mantrou hospodárskych politík viacerých krajín. John Maynard Keyes však nebol len ekonomický revolucionár. Pre učebnice financií to je síce neznámy fakt, no advokát štátnych zásahov do hospodárstva bol aj úspešný investor na burze. Až taký úspešný, že britská vláda dala pod jeho portrét napísať: „John Maynard Lord Keynes, ktorému sa podarilo bez práce dopracovať k majetku.“

Finančná kríza výrazne pošramotila povesť mnohým ekonómom. Meno jedného však vyniesla nad všetky ostatné. Teória, ktorá nesie jeho podpis, sa stala mantrou hospodárskych politík viacerých krajín. John Maynard Keyes však nebol len ekonomický revolucionár. Pre učebnice financií to je síce neznámy fakt, no advokát štátnych zásahov do hospodárstva bol aj úspešný investor na burze. Až taký úspešný, že britská vláda dala pod jeho portrét napísať: „John Maynard Lord Keynes, ktorému sa podarilo bez práce dopracovať k majetku.“

Vete britskej vlády nemožno uprieť sarkazmus, z ktorého by sa mohlo zdať, že úspech na burze je – rečou socialistických výkladových slovníkov – formou bezprácneho zisku. Skôr naopak. V investičnom prístupe J. M. Keynesa nemožno prehliadnuť profesionálny prístup, ktorý môže inšpirovať aj dnes.

Miesto medzi legendami

Britský ekonóm bol aktívnym investorom už počas písania ekonomických traktátov a reformovania globálneho finančného systému v 20. a 30. rokoch minulého storočia. V tom čase aktívne spravoval nadačný fond King's College v Cambridgei, svojej alma mater, a podľa nedávnej štúdie dvojice ďalších britských ekonómov Davida Chambersa a Elroya Dimsona s mimoriadnym úspechom. Medzi rokmi 1924 až 1946 sa darilo každoročne prekonať londýnsky akciový index o osem percentuálnych bodov. Len na porovnanie – investičné legendy ako Benjamin Graham, Peter Lynch či Warren Buffett počas svojej aktívnej kariéry dokázali „vyhrávať“ nad akciovým indexom s náskokom troch až trinástich percentuálnych bodov. No na rozdiel od Keynesa sa nemuseli vyrovnávať s Veľkou hospodárskou krízou a jej dôsledkami či druhou svetovou vojnou.

Úvod investičnej kariéry začal Keynes podobne ako dnešní manažéri, tzv. makro hedge fondmi. Vyhľadával príležitosti na investovanie kdekoľvek – na akciovom trhu, v dlhopisoch, komoditách aj na devízovom trhu. Nebola to éra, na ktorú by mohol byť zvlášť pyšný. Až do roku 1928 zaostávali jeho výsledky za indexom londýnskej burzy a ani prezieravosť nebola jeho silnou stránkou. V čase kolapsu Wall Streetu mal v akciách viac ako 80 % investícií. Nepomohli mu ani prominentné kontakty, aké v tom čase nemal nik.

Nevyhnutnosť zmeny

Úbohé výsledky boli pre Keynesa dôvodom radikálnej zmeny investičnej stratégie. Svoju pozornosť zameral tam, kde šance na zisk boli najväčšie (a aj najriskantnejšie) – na malé a stredné veľké spoločnosti. Každý deň strávil polhodinu štúdiom finančných výkazov, čítaním finančných sekcií novín a telefonickými rozhovormi so svojimi maklérmi. To všetko bez toho, aby vstal z postele.

Dosiahnuť nadpriemerné výsledky sa Keynesovi podarilo nielen vďaka tomu, že poznal firmy, do ktorých investoval, ale i preto, že svojmu úsudku extrémne dôveroval. Mohol si tak dovoliť luxus, ktorý je prevažnej väčšine dnešných investičných manažérov na míle vzdialený – koncentrovať až polovicu portfólia do piatich vybraných firiem. Takéto počínanie by sa dnes považovalo za neprimerane riskantné, no Keynes šiel v šľapajach iných investičných legiend, pre ktorých nie je odvaha riskovať ničím iným ako schopnosťou dôverovať svojmu úsudku. Ak dnes majú manažéri investičných fondov odvahu investovať do akcií konkrétnych firiem, podľa štatistík nepresahuje ich podiel na celkovom portfóliu viac ako 20 %.

Čas sú peniaze

Výrazný rozdiel medzi Keynesom a väčšinou dnešných manažérov je viditeľný aj v investičnom horizonte. Kým akcie firiem sa dnes vo fondoch zvyčajne „neohrejú“ dlhšie ako 15 mesiacov, pre britského ekonóma nebol problém držať ich aj päť rokov. Keynesova investičná stratégia sa tak až nápadne podobá spôsobu, akým zarába miliardy Warren Buffett – investovať peniaze len do firiem, ktoré človek pozná, dôveruje ich perspektívam na trhu a je ochotný držať ich aj dlhodobo.

Skúsenosť z prepadu na Wall Street v roku 1929 naučila Keynesa pri investovaní pozorne sledovať nielen finančné výkazy, ale i správanie iných investorov. „Je to jediná sféra života a aktivít, kde víťazstvo a úspech vždy pripadne menšine, nikdy nie väčšine. Ak nájdete niekoho, kto s vami súhlasí, zmeňte názor. Ak dokážem presvedčiť vedenie svojej spoločnosti, aby sme kúpili niektoré akcie, skúsenosť mi hovorí, že je správny čas predať ich,“ napísal v roku 1937.