Slováci sa boja ísť bývať do vlastného

Obava z neschopnosti splácať úver a nedostatok finančných prostriedkov. Vychádzajúc z prieskumu Nadácie PARTNERS sú práve toto dva hlavné dôvody, pre ktoré takmer polovica Slovákov nedisponuje vlastným bývaním. Prieskum zameraný na tému financovania bývania tiež odhalil oblasti, v ktorých majú Slováci najväčšie rezervy.

Obava z neschopnosti splácať úver a nedostatok finančných prostriedkov. Vychádzajúc z prieskumu Nadácie PARTNERS sú práve toto dva hlavné dôvody, pre ktoré takmer polovica Slovákov nedisponuje vlastným bývaním. Prieskum zameraný na tému financovania bývania tiež odhalil oblasti, v ktorých majú Slováci najväčšie rezervy.

Splátky hypotekárnych úverov bývajú zväčša najvyššími výdavkami rodinných rozpočtov. Nadácia PARTNERS sa preto tento rok zamerala na to, akým spôsobom si Slováci zabezpečujú svoje bývanie, do akej miery využívajú hypotekárne úvery a či majú správne nastavené rodinné rozpočty. Ako ukázal prieskum, aj napriek tomu, že mnohí splácajú hypotéku, k svojim financiám a finančným záväzkom pristupujú neuvážene a predovšetkým podceňujú potrebu ochrany príjmu pred jeho dlhodobým výpadkom.

Polovica Slovákov nebýva vo vlastnom

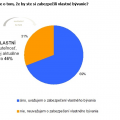

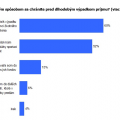

Slovensko patrí ku krajinám, v ktorých platí, že mladí ľudia sa do vlastného bývania príliš nehrnú. Takmer tretina opýtaných ešte stále býva u rodičov, pričom toto konštatovanie platí najmä pre vysokoškolských študentov (u rodičov býva 68 %) a pre absolventov a mladých aktívnych ľudí vo veku 25 až 34 rokov (32 %). Ďalších 13 % opýtaných si platí podnájom a 5 % žije u partnera. Hoci o vlastnom bývaní mnohí z nich už uvažujú, od rozhodnutia pustiť sa do vybavovania hypotéky ich odrádza nedostatok financií, respektíve strach z neschopnosti dlhodobo splácať úver. „Záujemca o hypotekárny úver by si mal najskôr vyskúšať nejaký čas odkladať bokom rovnakú sumu, akú by platil mesačne pri hypotéke. Počas tohto obdobia sa ukáže, či bude schopný v budúcnosti hypotéku splácať. Ak nie, treba zvýšiť príjem, alebo prehodnotiť výdavky,“ hovorí Andrea Straková z PARTNERS GROUP SK.

Kombinácia vlastných peňazí a úveru

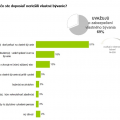

„Úverom na bývanie vykrývame jednu zo svojich najdôležitejších životných potrieb – bývanie. Pri súčasných cenách nehnuteľností sa len málokomu podarí kúpiť byt za hotové, obzvlášť ak je reč o veľkých mestách. Väčšinou ide o kombináciu vlastných úspor a dofinancovanie hypotekárnym úverom, prípadne pôžičkou,“ vysvetľuje A. Straková. Za pravdu jej dávajú aj výsledky prieskumu, podľa ktorého nejaký typ úveru na financovanie kúpy nehnuteľnosti využilo 60 % opýtaných, pričom 81 % z nich tento úver aktuálne ešte spláca. Pokiaľ ide o výdavky smerujúce na zabezpečenie vlastného bývania, mesačná splátka na hypotéke sa pohybuje približne na úrovni 200 eur a priemerná výška úveru je v rozmedzí od 30 000 do 50 000 eur. „Investovať do vlastného bývania nepochybne má zmysel, no hypotéka musí byť nastavená s ohľadom na finančné možnosti domácnosti. Dôležité je predovšetkým vytvoriť si dostatočnú finančnú rezervu ešte pred tým, ako si úver na bývanie zaobstaráme,“ upozorňuje A. Straková. Tá sa človeku zíde hlavne v prípade nečakaných zvýšených výdavkov či mimoriadne znížených príjmov.

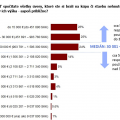

Mnohí Slováci tento rok využili priaznivé podmienky na trhu s hypotékami a predčasne splatili svoj starší úver. Najčastejšími dôvodmi vedúcimi k tomuto kroku boli možnosť získať nižšie mesačné splátky či úspora na poplatkoch za správu hypotéky. Podľa prieskumu pristúpilo k refinancovaniu hypotéky 28 % respondentov. 33 % z nich vďaka tomu mesačne ušetrilo sumu vo výške od 50 do 100 eur, úsporu do výšky 50 eur dosiahlo 48 % opýtaných. Aby bol prínos zníženej splátky čo najväčší, klienti by mali túto situáciu využiť na budovanie dlhodobých aktív prostredníctvom vhodných nástrojov finančného trhu. Ako však ukázal prieskum, až 41 % plánuje ušetrené finančné prostriedky použiť na bežné výdavky.

Chýbajúca ochrana pred výpadkom príjmu

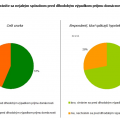

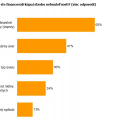

Takmer polovica Slovákov (43 %) sa nijakým spôsobom nechráni pred dlhodobým výpadkom príjmu, pričom sú medzi nimi aj takí, ktorí splácajú hypotéku. Práve výpadok príjmu na strane platcu hypotéky je pritom obrovským rizikom, ktoré nemožno brať na ľahkú váhu. Neschopnosť splácať úver sa v hraničných prípadoch môže skončiť až stratou založenej nehnuteľnosti. Zabezpečiť si príjem znamená, že v prípade krátkodobého výpadku – napríklad straty práce, má človek vytvorenú finančnú rezervu a v prípade straty schopnosti pracovať je chránený životným poistením.

Pokiaľ ide o životné poistenie, na trhu sú tri základné typy. Rizikové slúži na pokrytie konkrétnej udalosti (napr. úrazov či kritických chorôb), zatiaľ čo kapitálovým a investičným životným poistením si človek odkladá finančné prostriedky do budúcna a zároveň má kryté aj vybrané riziká. „Pri kapitálovom poistení má klient garantovanú sumu, ktorú mu poisťovňa na konci poistenia vyplatí, i keď iba s minimálnym zhodnotením vložených prostriedkov. Investičné životné poistenie ponúka viac možností investovania, či už v dynamických akciových fondoch, alebo vo vyvážených konzervatívnych,“ dodáva A. Straková. Význam životného poistenia však mnohí Slováci vnímajú nesprávne. „Ich predstava je, že ak raz skončia v nemocnici, z poistenia im bude uhradené ,bolestnéʻ. No životné poistenie nie je určené na odškodnenie bolesti, ale na preklenutie ekonomického problému, teda na vykrytie vzniknutého rozdielu medzi príjmami a výdavkami,“ zdôrazňuje A. Straková.